자식 주려던 10억, 손주 3명에도 나눠주면 7500만원 절세

4인 2억5천씩 나누면

각각 5천만원 공제받고

적용세율도 크게 낮아져

미성년 손주에게 줄 땐

기본공제 2천만원으로

세대 건너뛴 증여 활발

증여가액 1년새 48%↑

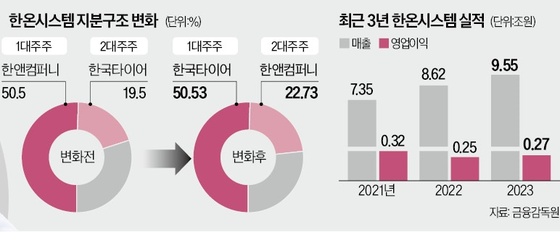

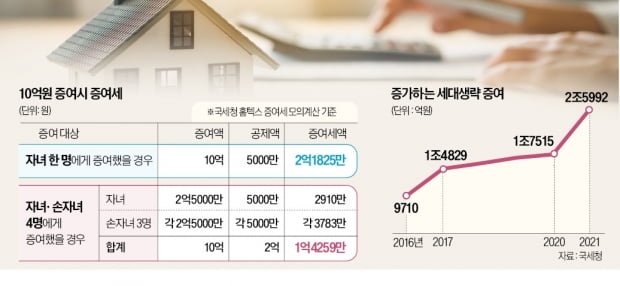

증여세, 2억1825만원 vs 1억4259만원

10억원을 자녀에게 전액 증여하면 2억1825만원을 증여세로 내야 한다. 국세청 홈택스의 모의 계산을 통해 살펴본 결과, 이 경우 5000만원의 증여재산공제를 한 뒤 9억5000만원이 과세표준이 된다. 적용세율은 30%, 누진 공제액은 6000만원이다.증여세는 과세표준에 따라 10~50% 세율이 적용된다. 1억원 이하 10%, 5억원 이하 20%, 10억원 이하 30%, 30억원 이하 40%, 30억원 초과 50% 등이다.

이를 통해 계산된 산출세액 2억2500만원에서 신고세액공제액 675만원을 제한 2억1825만원이 자진납부세액으로 계산된 것이다.

하지만 10억원을 2억5000만원씩 쪼개 한 명의 자녀와 세 명의 손자녀에게 증여할 때는 세액이 크게 낮아진다. 2억5000만원을 받은 자녀는 5000만원의 증여재산공제를 한 뒤 2억원에 대해 20% 세율을 적용받는다. 내야 할 세금은 2910만원이다. 손자녀는 각각 5000만원(성년 기준)의 증여재산공제를 받을 수 있다. 각각 2억원에 대해 20% 세율로 과세하는 것은 자녀와 같지만 산출세액의 30%가 세대생략 가산액으로 붙는 점이 다르다. 이에 따라 이들이 내야 할 세금은 자녀(2910만원)보다 많은 3783만원이다.

네 명의 증여세를 모두 더하면 1억4259만원이다. 자녀 1인에게 증여할 때의 세금보다 7566만원 적다. 자녀가 10억원을 모두 증여받고 이후 다시 자신의 자녀에게 증여할 때 세금을 물어야 한다는 점을 고려하면 실익이 더욱 큰 것으로 파악된다.

다만 손자녀 등이 직접 증여세를 낼 수 없는 경우 증여세액까지 증여해야 해 부담이 조금 더 늘어날 수 있다.

손자녀가 미성년자일 경우에도 이보다 세 부담이 늘어난다. 공제액이 2000만원으로 줄어들고, 20억원 이상 증여하면 세대생략 가산액이 산출세액의 40%로 높아지기 때문이다. 단 자녀가 사망하고 손자녀가 최근친 직계비속일 때는 세대생략 가산액을 부과하지 않는다.

1세 아기에도 증여…세대생략 증여 급증

이 같은 점이 알려지면서 최근 세대생략 증여가 급증하는 추세다. 국회 기획재정위원회 소속 진선미 더불어민주당 국회의원이 국세청으로부터 제출받은 자료에 따르면 지난해 세대생략 증여재산 가액은 2조5992억원으로 2020년 1조7517억원에 비해 48.3% 증가했다. 2016년 9710억원에 그친 것과 비교하면 5년 만에 2.67배 증가했다.연령대별로 보면 21~40세 손자녀에게 증여한 재산이 1조3323억원에 달해 가장 많았다. 지난해 미성년자에게 이뤄진 세대생략 증여 재산 규모는 1조117억원으로 전년(5546억원)보다 82% 증가했다. 10~20세가 6401억원, 6~10세 2679억원, 2~5세는 2044억원이었다. 1세 이하도 991억원의 재산을 증여받았다.

미성년자가 받은 증여재산 중 1세 이하가 차지하는 비중은 2020년 5.7%에서 작년 9.8%로 높아졌다. 세대생략 증여를 받은 사람이 낸 세대생략 가산액은 지난해 1318억원이었다. 2020년 852억원에서 54.6% 늘었다. 이 중 20세 이하가 부담한 금액은 같은 기간 351억원에서 693억원으로 97.4% 증가해 전체 증가율을 크게 웃돌았다.

세대생략 증여가 활발해진 것은 세액할증 제도에도 불구하고 각종 비과세·감면 등을 감안한 실효세율이 낮은 영향이다. 용혜인 기본소득당 의원의 지난해 국감 자료에 따르면 세대생략 증여 실효세율은 19%로 일반증여 18%와 큰 차이가 없었다.

강진규 기자 josep@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[한경 매물마당] 강남 대로변 사옥용 빌딩 등 7건](https://img.hankyung.com/photo/202210/01.31654580.3.jpg)

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/ZA.36560217.1.jpg)

![[단독] 신협, 연체율 관리 총력…부실채권 투자社 설립](https://timg.hankyung.com/t/560x0/photo/202405/AA.36551861.3.jpg)