입력 : 2022.02.04 03:14 | 수정 : 2022.07.20 13:42

베테랑 세무사 20여명이 모여 출범한 국내 최대 부동산 세무 전문가 그룹 ‘케이텍스’ 세무사들이 현장 상담 사례 중심으로 절세 노하우를 풀어내는 ‘K 택스톡’ 시리즈를 땅집고를 통해 연재합니다.

[케이택스 택스톡] 1가구1주택 양도소득세 비과세 요건, 제대로 모르면 세금 폭탄

[케이택스 택스톡] 1가구1주택 양도소득세 비과세 요건, 제대로 모르면 세금 폭탄

[땅집고] 최근 집값이 급등하면서 양도소득세를 감면받는 1세대1주택 요건에 대한 관심이 어느 때보다 크다. 그런데 2년 이상 보유해야 인정하는 1세대1주택 보유기간을 어느 시점부터 계산해야 하는지 관련 규정을 해석하는 것이 어려워 애를 먹는 경우가 부지기수다.

1세대1주택은 주택 취득일부터 양도일까지를 보유기간으로 본다. 원래 이 기간에 1주택 상태를 계속 유지해야 하는 것은 아니었고 양도일 당시 1주택이면 비과세가 됐다. 예를 들어 2주택을 2년간 보유 후 연달아 팔더라도 마지막 한 채는 비과세가 가능했던 것.

그런데 이 규정을 악용해서 주택을 자주 사고 파는 사례가 늘어나자, 이를 규제하는 규정이 2019년 2월12일 새로 생겼다. 주택 보유기간을 취득일부터가 아닌 1주택이 된 날부터 계산하기로 한 것. 예컨대 1주택자가 주택을 한 채 더 사서 2주택자가 됐다가 나중에 한 채를 팔아서 1주택자가 되면 그날부터 다시 보유기간을 계산하는 것이다. 세무업계에서는 이를 ‘리셋 규정’이라고 부른다.

문제는 이 규정을 해석할 때 모호한 부분이 많다는 것이다. 실제로 아직까지도 납세자와 국세청 간 다툼이 많이 발생하고 있다. 이 때문에 기획재정부가 이 조문에 대한 유권해석을 수시로 내놓고 있다.

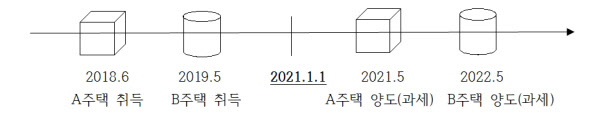

이른바 리셋 규정은 유권해석의 대원칙이다. 2021년 1월1일부터는 2주택 이상을 보유한 경우 1주택을 제외한 모든 주택을 모두 처분한 이후부터 1세대1주택 보유기간을 산정한다. 1주택이 되기 전 마지막 주택을 처분한 양도일부터 1세대1주택 기간을 계산하는 것이다.

이 조문에는 예외 규정이 있다. 일시적2주택자, 상속 또는 동거봉양 등 부득이한 사유로 1주택자와 같은 비과세 특례를 적용받는 경우 새 리셋 규정을 적용하지 않는다. 일시적 2주택자가 비과세로 1주택을 처분하고 1주택이 된 경우 1주택이 된 날이 아니라 원래 취득일부터 보유기간을 계산하는 것이다.

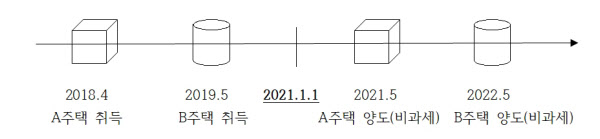

예를 들어보자. 2018년 4월 첫번째 주택(A)을 취득하고 보유기간 1년을 넘겨 두번째 주택(B)를 취득하고 일시적2주택 요건을 달성한 다음 A주택을 팔면 양도세를 내지 않아도 된다. 이후 B주택을 팔 때는 1주택이 된 날부터가 아닌 B주택을 취득한 날로부터 2년만 지나면 세금을 안내도 된다.

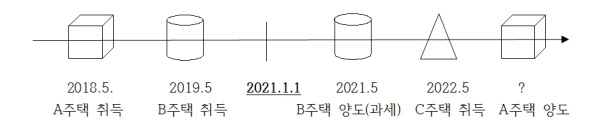

그런데 이 예외 규정에는 또 다른 예외가 있다. 2주택 이상을 보유한 1세대가 1주택 외의 주택을 모두 처분(양도, 증여, 용도변경) 후 신규 주택을 취득해 일시적 2주택이 된 경우 예외 규정을 적용하지 않는 것이다. 가령 다주택자가 주택의 처분과 매입을 반복해 2021년 1월1일 이후 일시적2주택자가 된 경우 리셋 규정을 적용한다. 즉, 지난해 1월 이후 일시적 2주택자가 된 경우 취득일이 아닌 1주택이 된 날(직전주택 양도일)부터 보유기간을 계산한다.

이 규정은 속칭 ‘양포세(양도소득세를 포기한 세무사)’라는 신조어를 만들어 낸 일등공신이다. 주택 보유기간은 취득일부터 계산하는데 이를 리셋(1주택이 된 날)한다는 새로운 원칙을 만들고, 일시적2주택자에 대한 비과세 혜택을 유지하기 위해 예외를 만들었다. 여기에 인위적인 일시적2주택자에게는 혜택을 주지 않도록 다시 예외에 대한 예외를 만들면서 규정이 뒤죽박죽이 된 것이다.

비과세를 받느냐, 못 받느냐에 따라 세금에 엄청난 차이를 가져온다. 그만큼 잘못된 판단에 대한 책임의 무게가 크다. 이렇게 복잡한 상황에서 다양한 사례가 나오면서 당사자들은 모두 혼란스러운 상황이다. 1세대1주택 비과세 판정을 2021년1월1일 기준으로 정리하면 다음과 같다.

첫째, 2021년1월1일 이후 1주택자의 경우 보유기간 기산일은 해당 주택 취득일로 본다.

둘째, 2021년1월1일 이후 일시적 2주택자에 해당하는 경우 주택의 보유기간 기산일은 해당 주택 취득일로 본다.

셋째, 2021년1월1일 이후 다주택(일시적 2주택 제외)자의 경우 보유기간 기산일은 1주택이 된 날(직전 주택 양도일)로 본다.

단, 2021년1월1일 이후 3주택(A,B,C) 상태에서 1주택(A)을 먼저 양도하고, 일시적2주택(B,C)상태에서 종전주택(B)을 2021년11월1일까지 양도한 경우 리셋 규정을 적용하지 않는다. 이는 2021년11월2일 기재부에서 국세청 입장과 반대되는 해석을 내놓으면서 기존 국세청의 해석을 믿고 비과세를 받은 납세자를 보호하기 위한 예외사항이다.

국세청과 기재부의 유권해석 차이로 인해 양도 시점에 따라 다른 원칙이 적용되거나, 특이한 경우가 있기 때문에 앞서 언급한 3가지 기준도 절대적이지는 않다. 보유기간 기산일 판정은 앞으로도 다양한 특이사례가 나올 수 있어 중요한 의사결정은 반드시 여러 전문가에게 반복 상담받기를 추천한다. /글=김상문 세무사, 정리=장귀용 땅집고 기자 jim332@chosun.com

▶드디어, 종부세 폭탄 터졌다. 아파트 사고팔기 전 재산세, 종부세 확인은 필수. ☞클릭! 땅집고 앱에서 전국 모든 아파트 세금 30초만에 확인

▶돈버는 부동산 실전 투자 전략을 동영상으로 만나보세요. [증여편] [재개발편]

▶드디어, 종부세 폭탄 터졌다. 아파트 사고팔기 전 재산세, 종부세 확인은 필수. ☞클릭! 땅집고 앱에서 전국 모든 아파트 세금 30초만에 확인

▶돈버는 부동산 실전 투자 전략을 동영상으로 만나보세요. [증여편] [재개발편]